近年来,受新冠疫情的暴发、美联储加息、能源危机以及地缘政治冲突等多重因素的叠加影响,全球尤其是中低收入国家的偿债压力陡增,而中国作为新兴债权人,其债务处理方式备受关注。在众多的债务重组方案中,将债务减免等优惠与特定发展目标相挂钩的方式别具一格,尤其是具有代表性的债务自然互换机制(Debt for Nature Swap,DNS)已在全球范围内广泛应用。

在当前债务危机与自然环境风险的双重威胁下,中国可以积极采用惠及双方的债务自然互换机制,在缓解中低收入国家债务压力的同时妥善应对债务国的发展诉求,展现中国负责任的大国形象,实现共赢局面。本文主要梳理全球主权债务的现状,从而引出债务自然互换机制的应用分析,并探讨中国在全球债务治理中的角色,提出中国实施该机制的发展建议。

一、债务自然互换机制的应用背景

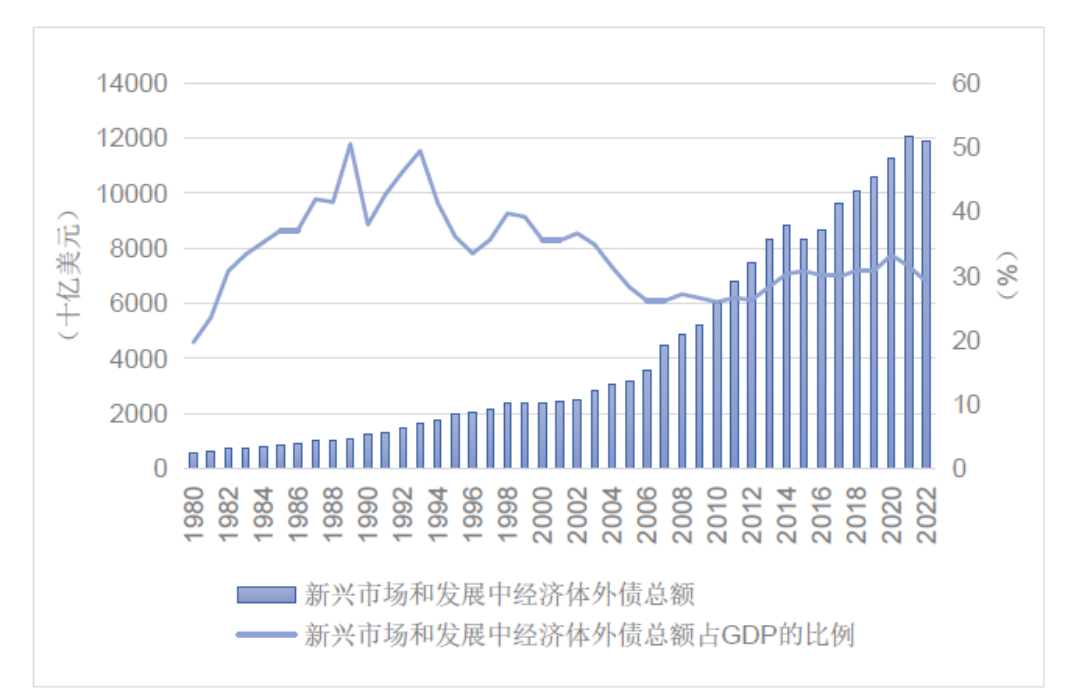

自20世纪80年代的拉美债务危机爆发以来,新兴市场和发展中经济体的主权债务持续扩张,其规模占国家GDP的份额在20世纪末达到约半数。进入21世纪后,根据国际货币基金组织(The International Monetary Fund, IMF)的数据[1],新兴市场和发展中经济体的外债规模呈现爆发式增长趋势,拉丁美洲和加勒比海地区的负债尤为严重。近年来,由于新冠疫情的爆发、美联储加息、能源危机以及地缘政治冲突等多重因素的叠加影响,全球各国的公共债务飙升,其中,中低收入国家的负债更是雪上加霜。

世界银行的数据库显示,中低收入国家仅在2021年的应偿公共外债总额便已超过3999亿美元[2],普遍出现流动性困难、偿还外债压力大等问题。而且,据信用评级机构如惠誉评级的统计,自2020年至2023年3月,新兴市场的主权债务违约率创历史新高,已发生9个国家的14起违约事件[3];除违约的国家外,惠誉还将另外8个国家的评级定为“CCC+”及以下,9个国家评级定为“B-”。1995年至2021年,被惠誉评级为“C”至“CCC+”的国家的平均累计5年违约率达到40.6%[4],这意味着当前有不少国家的债务违约风险正徘徊于较高水平,主权债务违约不可避免地将出现常态化、持续性多发状态,解决债务问题刻不容缓。

图1 1980-2022年新兴市场和发展中经济体外债规模

来源:IMF,2023.437ccm必赢国际整理

在此背景下,为破解国家债务问题,提高债务可持续性,除传统减债计划外,相关的债务处理工具亟待创新。债转发展是应用较为广泛的一种债务处理模式,虽尚未有标准定义,但其基础模式是,“经相关方协商,债权人给予优惠性债务重组,债务人将所节省资金投入双方协商同意的发展领域,以期达到减轻债务压力和支持公共事务发展的双重效果”[5]。其中,债务自然互换机制是较为常见的债转工具之一,其概念于1984年首次由世界自然基金会(WWF)的副主席Thomas Lovejoy提出,将债务减免等优惠措施与自然保护挂钩以解决债务危机,若应用得当,该机制可为应对气候变化、减少温室气体排放和生物多样性保护等方面提供资金,实现斐然的成效。

债务自然互换机制尤其对于受气候影响严峻的发展中国家具有重要意义。根据ND-GAIN(Notre Dame Global Adaptation Initiative)指数和IMF最新的《世界经济展望报告》,易受气候变化影响的国家经济发展往往较为落后,高额债务挤出气候投资,气候脆弱性又使平均借贷成本提高1.17%[6],二者形成恶性循环制约这些国家的应对气候实践。而债务自然互换机制可以提供债务减缓和自然保护的双重效益,其重要性不容小觑。如在2023年6月举办的新全球融资契约峰会上,创新融资机制议题强调为遭受自然灾害或自然损失的债务国争取财政空间,债务自然(气候)互换等机制则可以避免国家为保持信用评级而将紧缺的财政资金在此阶段用于债务偿还,而影响社会民生的建设工作。

二、债务自然互换机制的应用案例

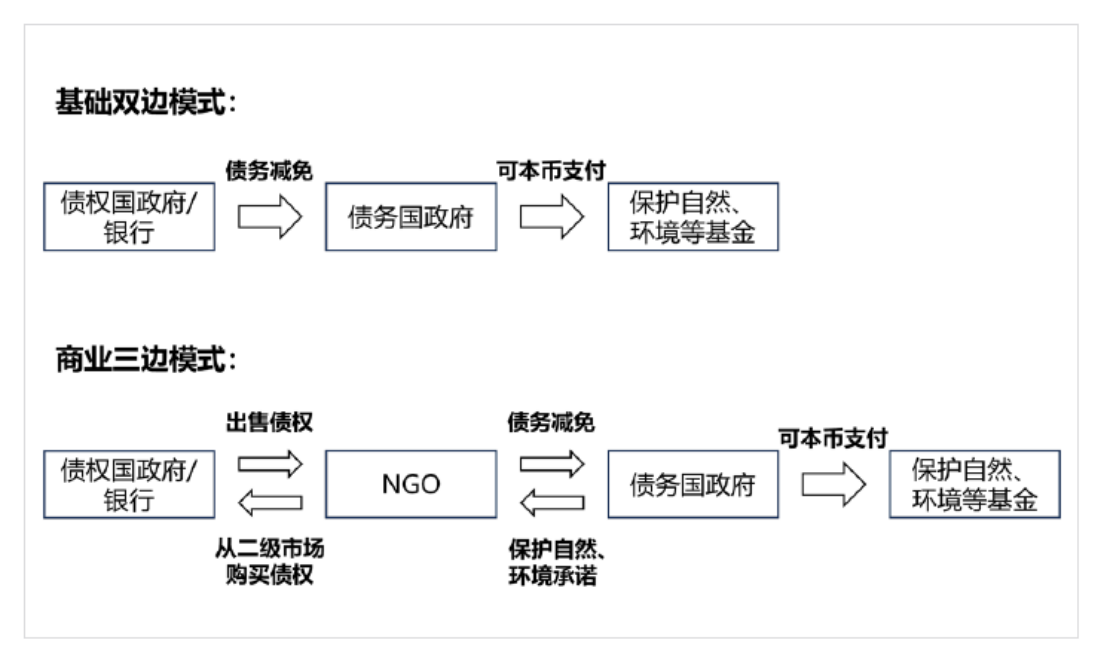

债务自然互换机制的运作模式主要分为两种:第一种是基础的双边模式,债务减免直接发生在一个或多个债权国政府与债务国政府之间,等同于前者为后者直接提供环境保护的专项援助资金;第二种是由第三方国际非政府组织推动,其从二级市场购买债权,并减免债务国的债务以换取其环保承诺,且二级市场价格主要取决于债务国全额偿还债务的概率。

据联合国开发计划署(UNDP)统计,1985年至2015年,应用了债务自然互换机制的债务总值超过26亿美元,约有12亿美元的资金被用于全球各地的自然保护项目,且超过93%的协议采用双边运作模式;此外,大多数的债转自然交易发生在20世纪90年代,价值约20亿美元,而2010年至2015年的交易价值仅约1.5亿美元。

(一)基础双边模式案例介绍

采用双边模式进行债务自然互换的一大典型案例是波兰与巴黎俱乐部于1992年达成的一单协议,其实现了20世纪最大金额的双边债转自然交易。巴黎俱乐部创建于1956年,由22个常任理事国组成,目的是为成员国与债务国协调可持续的债务解决方案;20世纪80年代,巴黎俱乐部从非正式的官方债权人协调平台升级为国际性主权债务重组机制;90年代初,巴黎俱乐部提出债务国可用本币实现债务自然互换等债务置换条款。波兰属于最早与巴黎俱乐部签订债转自然协议的国家之一。波兰在当时对巴黎俱乐部的欠债约30亿美元,后者同意对波兰施行50%的债务减免,并通过债务自然互换机制,在减免的基础上进行最高10%的双边债务互换,要求额外的减免资金放入新创设的生态基金(EcoFund),用于解决波兰的关键国际环境问题。

此外,法国与德国也采用基础的双边合作模式做债务转换。法国在1996年重债穷国倡议(HIPC)的基础上制订了“债务减免-发展合同”(C2D)的计划,其运行模式与上述的双边债转自然机制殊途同归。按照C2D计划,债务国仍须继续偿还债务,但每次向法国偿债时,法国开发署(AFD)会以补助金的形式转拨等值金额,以支持债务国国内的自然保护、教育、医疗和减贫等工作,推动债务国加速达到HIPC的完成点,具体C2D的纲领政策由法国财政部和全球事务、文化、教育和国际发展总局负责确定。类似地,德国也采用双边债务转换模式,时任德国总理于1992年的里约联合国环境与发展峰会上宣布以5000万马克启动本国的债务转换自然项目,其实质是核销债务国的部分债务,债务国则将等额的本币用于支持国内的环保项目,且符合条件的国家须限定为HIPC规范下的中低收入国家,具体细则由德国联邦经济合作与发展部(BMZ)和德国复兴信贷银行(KfW)负责管理。

图2 债务自然互换机制运作模式示意图

来源:Luki,I.,Bo kovi, B.,Novikova,A.et al.,2022[7].437ccm必赢国际整理

(二)商业三边模式案例介绍

全球首例商业债务自然互换案例为美国与玻利维亚在1987年达成的协议,美国环保组织——保护国际基金会(Conservation International)以10万美元的折扣价从二级市场购买了65万美元的玻利维亚外债,并豁免其债务,条件是玻利维亚政府出资10万美元,与美国国际发展局的15万美元赠款一同成立环境基金,用于管理贝尼省生物圈保护区。随后,美国通过将该机制纳入法律,进行了数十次债转自然交易。相关交易以美洲事业倡议(Enterprise for Americas Initiative,EAI)和《热带森林保护法案》(Tropical Forest Conservation Act,TFCA)(2019年改名为《热带森林和珊瑚礁保护法(TFCCA)》)为框架基础,由美国财政部与国务院共同负责指导并监督其实施进程[8]。截至2018年2月,美国通过债务自然互换总共免除了来自21个中低收入国家的约18亿美元债务,相比未实施债务自然互换的国家,有效降低了债务国的森林砍伐率,为自然保护创造了约4亿美元的价值[9]。

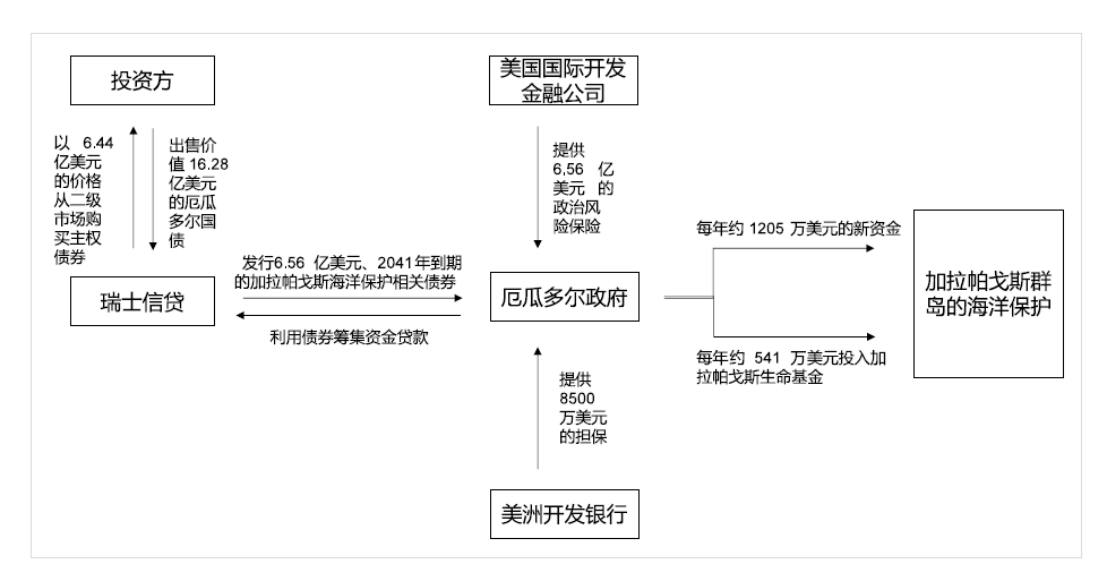

近期的厄瓜多尔商业债转自然交易于2023年5月达成,这也是迄今为止全球规模最大的债转自然交易。具体而言,厄瓜多尔将16.28亿美元的主权债券转换为6.56亿美元的贷款,同时由美国国际开发金融公司(DFC)向该贷款提供 6.56 亿美元的政治风险保险,由美洲开发银行(IDB)提供 8500 万美元的担保,并由11家私人保险公司组成的集团提供超过50%的再保险,来推动该项目的实现。而贷款资金来源于瑞士信贷发行的于2041年到期的加拉帕戈斯海洋保护相关债券(Galápagos Marine Bond),该债券获到了穆迪评级下第三高的投资级别评级。

作为交换,厄瓜多尔预计将在未来18余年内为加拉帕戈斯群岛的海洋保护投入约3.23亿美元,其中包括每年约1205万美元的新资金以及每年投入加拉帕戈斯生命基金(GLF)的约541万美元。GLF在该交易期限结束后仍会继续为海洋保护项目提供资金支持,预计其到2041年将增长至超过2.27亿美元。由此,债务互换和GLF资金合计将产生超过4.5亿美元用于保护加拉帕戈斯群岛海洋。类似地,2021年大自然保护协会(TNC)主导的伯利兹债转自然交易与上述模式异曲同工,且均指向海洋保护,其债务规模为5.53亿美元,仅次于厄瓜多尔。

图3 厄瓜多尔债务自然互换案例示意图

来源:DFC,2023.437ccm必赢国际整理

三、中国应用债务自然互换机制的意义

21世纪以来,重债穷国倡议、多边减债倡议等减债计划的实施带动了西方债权人在国际债务关系中的比重下降。而与此同时,中国在不断提升对外借款规模。根据Sebastian Horn等人(2019)的研究,中国对世界其他地区的债权规模占全球GDP的比重从21世纪初的1%上涨至2019年的6%[10],其对中低收入国家公共和公共担保债务(Public and Public Guaranteed External Debt,PPG)的持有率约为三分之一[11]。作为新兴债权国,中国逐渐成为发展中国家融资的重要资金来源,其债务处理方式也备受关注。

实际上,中国已为较脆弱的中低收入国家缓解债务压力做出切实的贡献,2013年至2018年,中国对外援助的资金规模达到2702亿元。此外,中国积极参与G20集团于2020年5月设立的“暂缓最贫困国家债务偿付倡议”(Debt Service Suspension Initiative for Poorest Countries,DSSI),落实《缓债倡议后续债务处理共同框架》(以下简称《共同框架》),帮助受疫情冲击较大的弱势国家应对财政危机。

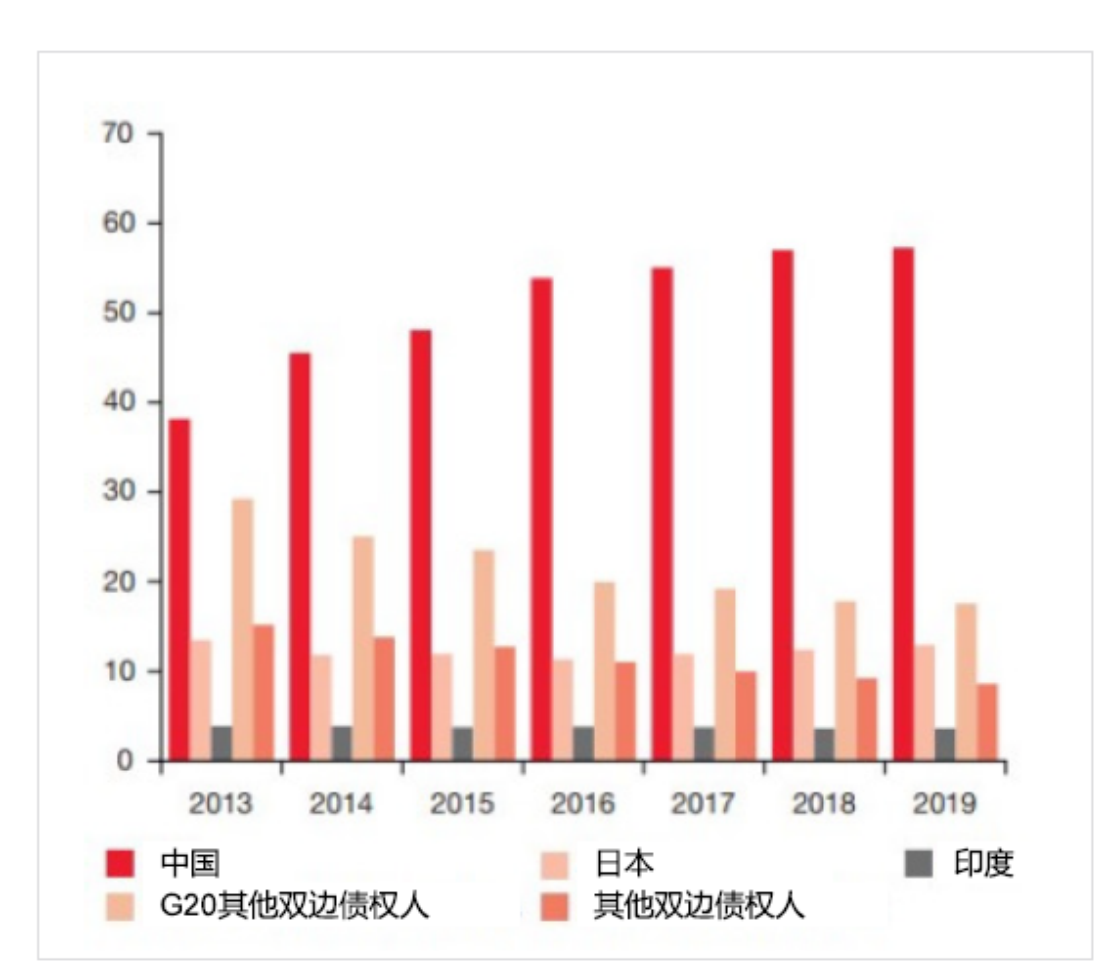

如下图所示,对于符合DSSI条件的国家,中国作为官方双边债权人的权重最高,2020年,DSSI中各国欠中国的未偿债务达到1100亿美元,占全部官方双边债务的64%[12],且中国在G20第一轮缓债实现的金额已超过13亿美元,是G20成员中落实缓债金额最多的国家。然而,DSSI已于2021年12月到期,受惠国不得不继续履行偿债义务,财政压力飙升;而《共同框架》虽于2021年底启动,但受限于债务国对主权评级降级、后续融资影响等的担忧,申请者寥寥无几。现有的债务处理机制左支右绌,难以应对当前的债务困境。

图4 2013-2019年符合DSSI条件国家的双边债权人比重(%)

来源:World Bank Group(2021)

据Schlegl等人的研究(2019),债务国在偿付顺序上更倾向于拖欠官方债权人,且官方债权人承受的重组损失更高。数据显示,随着我国外债头寸占比的升高,被拖欠债务规模不断攀升。据周诚君等人的不完全统计(2021),截至2018年,中国对外直接贷款累计被拖欠金额至少达到640亿美元,其中2016年后新增被拖欠债务至少达到503.3亿美元。较低的偿付优先级叠加债权的高权重,中国正面临着较大的债务风险敞口,大于所有其他官方双边债权人的债务总和,仅次于世界银行。而且,中国自2000年以来的债务重组模式大多采用直接减记,方式较为单一,一定程度上也易使中国成为违约目标。若出现债务违约,中国受到的波及尤其严重,与债务国之间的贸易合作也将受到影响。

因此,如何避免中国经济损失的同时兼顾债务国的发展需求,尽快识别中国可用的债务处理机制尤为重要。绿金委研究项目组曾对比五种债务处理工具,其中部分机制强调“绿色化”的债务安排,尤其是债转自然交易的成效最为突出。当前,部分国家已发起相关倡议,例如,2015年,英联邦领导人向《联合国气候变化框架公约》缔约方会议第二十一次大会提交了关于“多边债务气候互换机制”的提案,建议减免脆弱国家欠多边机构的部分债务,以换取该国对气候适应和减缓项目的投资。

对于债权国而言,债务自然互换机制能够为中国带来多方面的益处,例如,可以有效推进绿色“一带一路”建设、基于《巴黎协定》第6条的相关规定以用债务换取碳汇等,也可在缓解债务国偿债压力的同时助其应对气候变化、生物多样性丧失等自然环境威胁[13]。在全球气候问题严峻叠加债务危机的大背景下,绿色化的债转发展模式惠及债务双方,中国可积极考虑采用债务自然互换机制,作为妥善回应债务国诉求的有效方式,并与各国保持良好商业合作关系,提升国际话语权,展示中国负责任的大国形象。

四、中国应用债务自然互换机制的建议

通过梳理债务自然互换机制的概况以及国际层面的实践经验,分析中国应用该机制的实际意义,本节将在试点安排、法律框架和执行体系等方面提出中国实行债务自然互换的相关建议以供参考。

首先,中国可以考虑推行债务自然互换试点以积累实践经验,后续逐步扩大实施范围。由于中国还未进行过任何债转自然交易,实施路径尚不清晰,从概念跨到实践并非易事。而试点的推行可以在实践中积累经验、吸取教训,逐步扩大机制运行的应用空间,最大化效益产出。本文建议试点国家可以初步筛选为“一带一路”伙伴国家,在良好沟通的基础之上,全方位考虑债务国的违约率、气候风险水平、自然保护的急迫性以及受援国的意愿[14]等因素。

例如,根据Simmons等人(2021)的研究,相比之下,非洲的许多国家与中国开展债转自然交易的潜力较大,中国可以考虑尽早与非洲国家接洽相关事宜,开展首批债务自然互换试点。在自然气候方面,非洲是当前受气候变化冲击最严重的地区之一,面临着频繁的气候灾害,资源缺乏和粮食安全问题也在不断加剧。在债务方面,中国作为负责任大国,在解决非洲债务问题方面发挥着至关重要的作用。近十年来,中国对外债权占比最高的当属非洲。

根据约翰斯·霍普金斯大学中非研究倡议,2000年至2019年,中国对非洲国家直接减免了约22.49亿美元的债务。2021年,中国宣布免除非洲最不发达国家2021年底到期未还的政府间无息贷款债务,并从IMF增发的特别提款权中拿出100亿美元转借给非洲国家。如果将减免的债务投入非洲当地的自然、环境保护行动和可持续发展,在减压的同时也将更有利于非洲国家的绿色复苏。值得注意的是,中国企业此前曾投资过非洲的光伏电站,如东非装机规模最大的加里萨光伏电站,推动肯尼亚实现绿色能源的自给自足。中非合作论坛第八届部长级会议于2021年通过的《达喀尔行动计划(2022—2024年)》和《中非应对气候变化合作宣言》也强调了为非洲援助实施绿色环保和应对气候变化项目,说明双方在绿色可持续发展方面早已达成一致,为后续债转自然交易协议的顺利达成奠定了良好基础。

未来,若中国可以通过与非洲等国家开展债转自然交易试点,打磨出一套适合双方国情并能动态调整的规则程序,明晰实施路径,从而推动该机制扩展到更大范围地区,将加强中国与他国在各领域的贸易合作,进一步巩固我国负责任大国形象。

其次,以法律框架定格全流程、构建权责明确的执行体系是开展债转自然交易的重要基础。试点的安排可以帮助提前探索债务自然互换机制的各类实施条件,在明确预算安排、机制运行所需的政策框架后,相关法律、执行以及监管要求应尽快建立完善。通过分析上述的国际实践可以发现,各国在执行债转自然交易时,不仅有法律支撑,如美国的美洲事业倡议和《热带森林保护法案》等,还有各机构予以规范、协调,如法国开发署和德国联邦经济合作与发展部等。

中国可以积极开展与国际机构的合作交流,酌情借鉴其在政策制定、部门安排、流程监管等方面的实践经验,恰当安排负责管理交易方案设计、牵头机构、过程审核等的政府部门,并对受援国的资格条件做出合理限制,真正做到公平、公正、公开且透明。另外,在成效方面,为避免“漂绿”现象,中国债转自然的执行体系可以考虑与衡量自然或气候等的关键绩效指标(KPI)挂钩,设定可持续发展绩效目标(SPT),如未在规定时间内实现SPT,则触发惩罚的特殊条款,以此激励债务国以实际行动践行自然气候保护、提升可持续性发展等方面的表现,类似于可持续发展挂钩债券的设计,而非着眼于项目或支出,从而也更有利于后续对于债务国绩效的监测、监管。

最后,对于国际债务自然互换的实践经验,中国应当选择适合自身现状的路径。中国当前并不适合加入巴黎俱乐部等国际组织以联合处置债务问题,一方面是中国海外债权所拥有的占比较高,可直接在双边的渠道下进行互换;另一方面是加入这些国际组织易丧失独立自主性,对中国在当前国际环境下的适用性低[15]。中国应探索出适合国情、具备中国特色的债务处理模式。考虑到中国主导或能发挥主要影响力的第三方国际组织尚不成熟[16],以及长期以来的“一带一路”倡议已建立起良好的双方沟通渠道,因此,建议中国早期的债务自然互换机制着重于双边模式,优先探索中国与债务国之间的双边互换安排,通过试点尝试债务自然互换机制以替代直接免债,再探索其他商业的三边互换模式。

本文原载于《可持续发展经济导刊》2023年8月刊

注释

[1] IMF (2023) World Economic Outlook and Fiscal Monitor (Database).

[2] World Bank (2023) World Development Indicators.

[3] 包括阿根廷、厄瓜多尔、苏里南、乌克兰、白俄罗斯、黎巴嫩、加纳、斯里兰卡和赞比亚。

[4] Fitch Ratings (2023) Sovereign Defaults Are at Record High.

[5] 孙天舒, 刘娴 (2023) 债转发展:一种债务处理方式的历史演进与中国方案. 全球债务治理: 39 (3). DOI: 10.20090/j.cnki.gjjh.2023.3.6.

[6] Chetan Hebbale (2022) Debt-for-Climate Swaps: Analyzing Climate Vulnerability and Debt Sustainability.

[7] Lukšić, I., Bošković, B., Novikova, A. et al. (2022) Innovative financing of the sustainable development goals in the countries of the Western Balkans. Energ Sustain Soc: 12 (15). https://doi.org/10.1186/s13705-022-00340-w.

[8] 王林亚 (2021)“债务换取自然”与塑造绿色话语霸权:美国对热带森林的保护政策及评析. 历史教学, 2021(7):13-24.

[9] Jamie M. Sommer, Michael Restivo & John M. Shandra (2020) The United States, Bilateral Debt-for-Nature Swaps, and Forest Loss: A Cross-National Analysis, The Journal of Development Studies, 56:4, 748-764, DOI: 10.1080/00220388.2018.1563683.

[10] B. Alexander Simmons, Rebecca Ray, Hongbo Yang & Kevin P. Gallagher (2021) China can help solve the debt and environmental crises: 371(6528), p. 468-470. DOI: 10.1126/science.abf4049.

[11] Quentin Paul, Pierre‑François Weber & Romain Svartzman (2023) Debt‑for‑nature swaps: a two‑fold solution for environmental and debt sustainability in developing countries? Economy and international financing,244/2.

[12]Green Finance & Development Center (2022) China’s Role in Public External Debt in DSSI Countries and the Belt and Road Initiative (BRI) in 2020.

[13] 保尔森基金会&复旦大学绿色金融与发展中心 (2022) 债务换自然机制在中国实施债务减免中的应用前景.

[14]Priya Aligiri (1992) Give Us Sovereignty or Give Us Debt: Debtor Countries Perspective on Debt- for-Nature Swaps. American University Law Review: 41(2), pp. 485-516.

[15] 赵雅婧, 李瑞民 (2017) 巴黎俱乐部:源起,规则与作用——兼论对中国的启示. 国际金融: 2017(1), P59-66.

[16] 周诚君, 洪灿辉, 汪浩 (2021) 构建主权债务重组的“上海模式”. 管理世界: 2021(6). DOI:10.19744/j.cnki.11-1235/f.2021.0079.

作者:

范欣宇 437ccm必赢国际助理研究员

崔莹 437ccm必赢国际副院长

刘慧心 437ccm必赢国际气候金融研究中心执行主任