2023年6月26日,ISSB发布了两份正式生效文件,对企业财务报告可持续披露提出了新的要求。2023年10月12日,TCFD在发布2023年状态报告的同时,宣布“已经履行完毕本工作组的职责并解散”,从2024年起将TCFD监督职责移交给ISSB,标志着IFRS S2已经可以代替TCFD建议成为公司披露气候相关财务信息的标准。本文将围绕IFRS S2的主要内容作出研究解读,以供我国企业率先布局企业能力建设和建立可持续信息披露工作基础及优势。

一、ISSB准则背景

英国当地时间2023年6月26日,国际可持续发展准则理事会(International Sustainability Standards Board,后简称ISSB)发布了首批两份国际财务报告可持续披露准则的正式生效文件——《国际财务报告可持续披露准则第1号(IFRS S1)——可持续相关财务信息披露一般要求》(以下简称“S1”或“一般要求准则”)及《国际财务报告可持续披露准则第2号(IFRS S2)——气候相关披露》(以下简称“S2”或“气候相关披露准则”)。ISSB准则的制定旨在为资本市场提供一套综合性、全球化的高质量可持续信息披露标准,满足投资者、监管部门等各利益相关方对统一可比的可持续性信息披露工作的需求。首批两份ISSB准则将于2024年1月1日正式生效,对企业的具体影响时间取决于各国家或地区采纳以及强制要求适用的时间,昭示着在可预见的未来可持续信息披露从以自愿披露为主向强制披露要求的重大转变,以及可持续发展报告将与财务报告同等重要的发展方向。

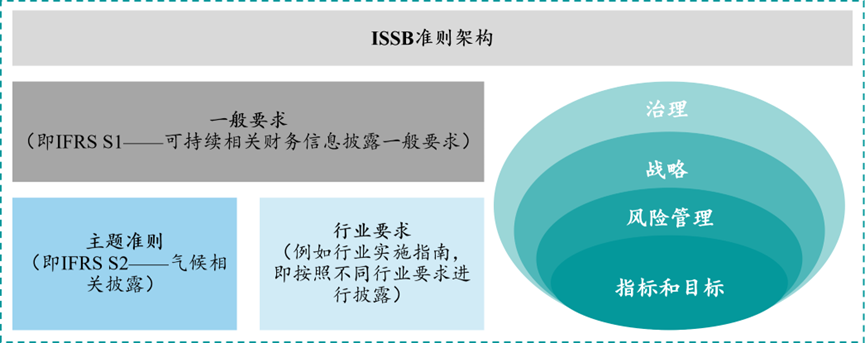

图1 ISSB准则架构图示

来源:437ccm必赢国际根据公开信息整理

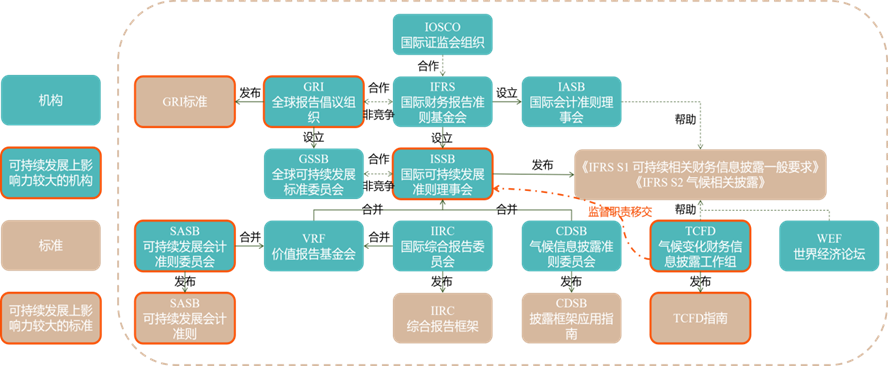

目前国际上主流的两大披露框架为全球报告倡议组织(GRI)和国际可持续发展准则理事会(ISSB)。ISSB发布的可持续发展报告准则融合了CDSB、SASB、IIRC和TCFD等几大标准,其中ISSB相关机构关系结构如图2所示。

图2 ISSB相关机构关系结构图示

来源:437ccm必赢国际根据公开信息整理

二、企业气候相关信息披露——从TCFD到IFRS S2

2023年7月11日,金融稳定理事会(Financial Stability Board,后简称FSB)要求IFRS基金会从TCFD工作组手中接管对公司气候相关信息披露工作进展的监督工作。FSB 指出,IFRS S1和IFRS S2完全纳入了TCFD的建议,该标准标志着“TCFD工作的顶峰”。2023年7月24日,IFRS基金会发布了IFRS S2气候相关披露要求与TCFD建议的比较文件(详见下表),并宣布TCFD建议已经完成其历史使命,从2024年起将TCFD监督职责移交给ISSB。在2023年10月12日发布2023年状态报告的同时,TCFD宣布“已经履行完毕本工作组的职责并解散”,且自2023年11月起,TCFD的官方网站不再更新或监控。

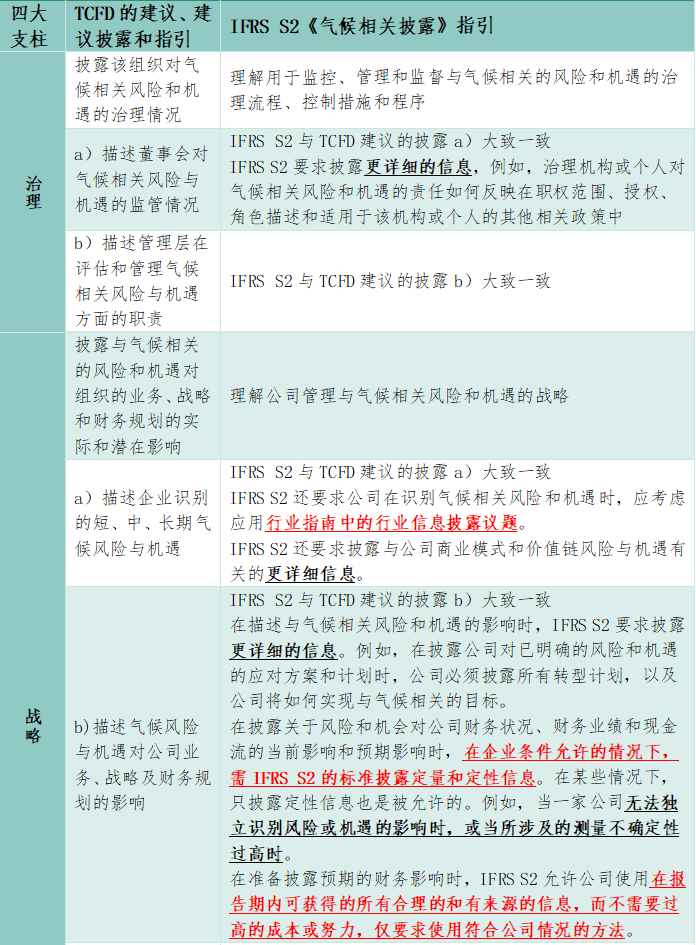

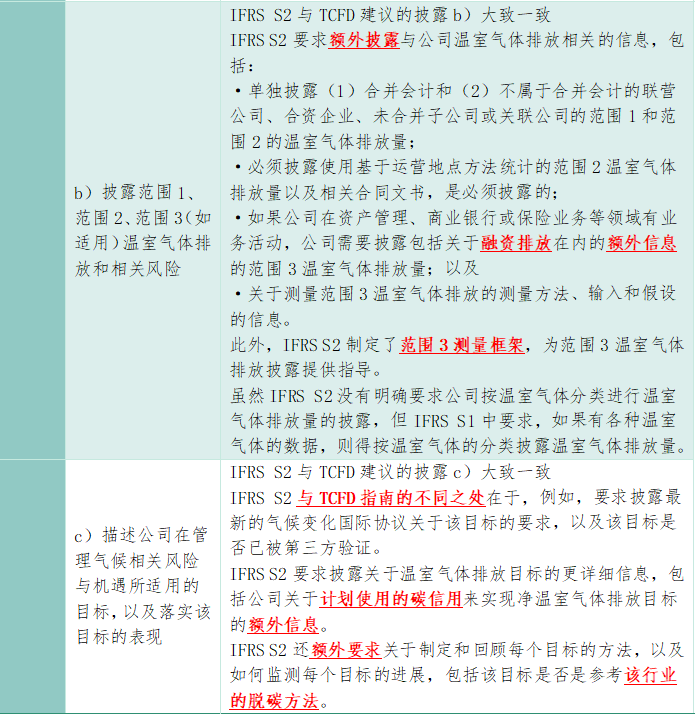

如下对比表所示,IFRS S2的要求与TCFD发布的四项核心建议和十一项建议披露一致,采用ISSB准则的公司将符合TCFD建议。IFRS S2已经可以代替TCFD建议成为公司披露气候相关财务信息的标准,但是TCFD建议仍可供公司选择使用,作为公司正式开始使用IFRS S2的切入点,后期再逐步向IFRS S2过渡。

通过参考IFRS基金会发布的《IFRS S2——气候相关披露与TCFD建议的比较》了解ISSB准则所要求披露的额外信息,已采用TCFD建议披露气候相关财务信息的企业将能够更加顺畅地转换到ISSB准则,尤其是对IFRS S2的应用。

表1 IFRS S2气候相关披露要求与TCFD建议的比较

注:(黑色加粗:IFRS S2中符合TCFD建议的额外要求;红色加粗:IFRS S2中包含TCFD建议未包含的要求。)

来源:437ccm必赢国际根据IFRS基金会《IFRS S2——气候相关披露与TCFD建议的比较》文件内容整理

三、IFRS S2气候变化相关披露主要内容解读

通过吸收气候披露标准委员会(Climate Disclosure Standards Board,后简称CDSB)、可持续发展会计准则委员会(Sustainability Accounting Standards Board,后简称SASB)以及全球报告倡议组织(Global Reporting Initiative,后简称GRI)等的标准,IFRS S2形成了更全面的跨行业和基于行业特性的气候相关风险和机遇的披露要求,要求遵循IFRS S1的核心内容结构,即围绕治理、战略、风险管理、指标和目标四个方面(基于TCFD所推荐的四大支柱),以避免不必要的重复披露。IFRS S2除了主体标准文件外,随其发布的还包括随附指南、结论基础、影响分析、项目概要、反馈报告以及基于行业的气候相关披露指南等文件。

在治理方面,IFRS S2对董事会的监督职责提出更详细的要求。IFRS S2要求提供治理机构或个人对气候相关风险和机遇的责任,以及如何反映在职权范围、授权、岗位描述和适用于该机构或个人的其他相关政策中。积极披露董事会的监督职责,有利于利益相关方清楚董事会如何处理气候相关风险带来的负面影响。

在战略方面,IFRS S2强调公司的气候披露需要体现行业特性与气候韧性。IFRS S2要求主体采用气候情景分析的方式评估并披露其战略和商业模式对气候相关变化、发展和不确定性有关的气候韧性(Climate Resilience)分析,即公司应对气候风险和把握气候机遇的能力。同时强调公司应考虑付出成本和发展水平,无需付出过高的成本和努力,建议没有相应能力的公司可先进行定性的气候情景分析,通过后期的能力建设再过渡到定量的气候情景分析。这一要求旨在缓解公司披露气候相关信息的压力。

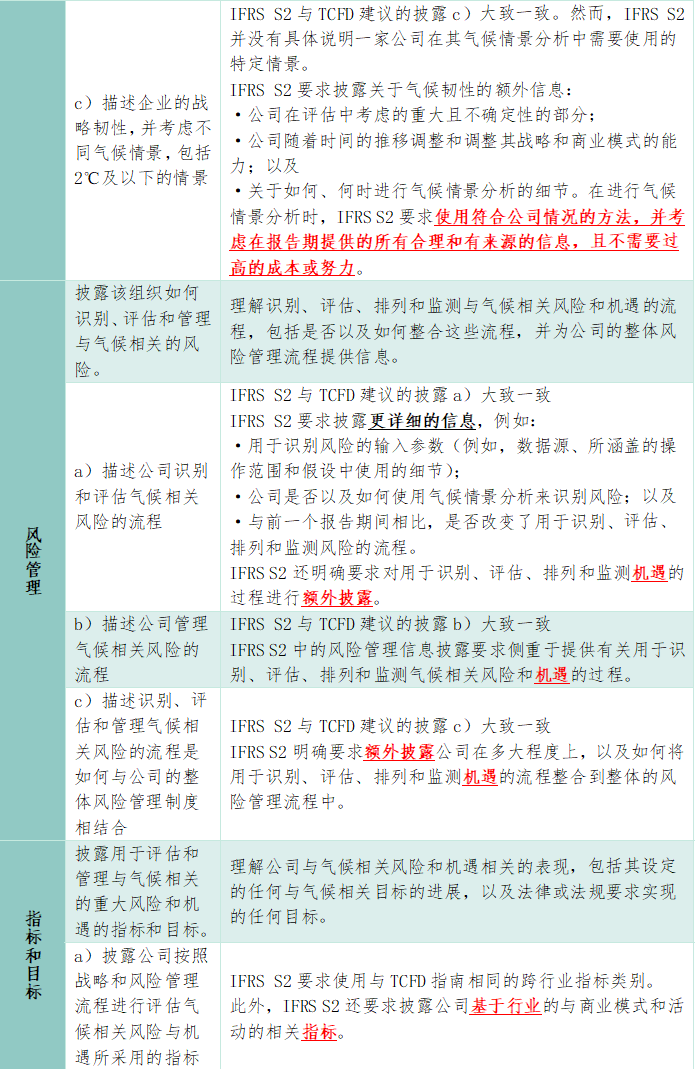

在风险管理方面,IFRS S2还要求公司详细披露气候相关机遇的信息。相比于TCFD只对识别、评估和管理与气候相关的风险作出要求,IFRS S2还关注公司对气候相关机遇的管理,要求公司披露气候相关机遇识别、评估、排序与监控的整个流程,并说明公司是如何把这个流程融合到公司的风险管理体系中。IFRS S2对于公司气候相关机遇管理的重视,在一定程度上可以引导公司将应对气候变化的因素纳入其日常的经营管理决策。

在指标和目标方面,IFRS S2对公司披露温室气体排放量做出了明确的指导。IFRS S2要求披露的气候相关指标包括根据《温室气体核算体系:企业准则》计量的范围1、范围2和范围3的温室气体绝对排放总量和排放强度等信息。IFRS S2明确要求且详细说明了范围3的披露要求,且基于《温室气体议定书企业价值链(范围3)会计和报告标准》(“Corporate Value Chain (scope 3) Accounting Reporting Standard”)制定了范围3的披露框架,并且特地说明资产管理、商业银行和保险行业的范围3额外披露要求。

四、IFRS S2对中国企业的挑战

IFRS S2在TCFD基础上做出的要求“升级”,给企业应对可持续信息披露和转向更抗风险化的经营管理带来了更多挑战。针对IFRS S2对治理、战略、风险管理、指标和目标四个方面的升级要求,该部分将IFRS S2给中国企业带来的可预期挑战进行如下梳理:

(一)对完善企业ESG架构及对应职能提出要求

在治理方面,IFRS S2对董事会的监督职责提出更详细的要求。企业应建立以董事会为核心的ESG工作体系,明确ESG战略制定、ESG决策执行、ESG风险管理过程中各层级的职能分工和执行流程。明文建立ESG管理规章制度,在完整组织架构下将ESG管理上升到制度层面,明确ESG战略措施的具体实施流程与责任归属,提高企业管理层和基层员工对ESG的重视程度。在企业面临气候相关风险带来的负面影响时,董事会可以及时反应且高效应对,也有利于利益相关方清楚企业处理决策与流程并形成结果预期。目前我国大部分企业还未建立起以董事会为核心的ESG组织架构,建立ESG组织架构这一涉及到根本管理变革、制度重塑和管理流程再造的重大举措也考验着企业对于ESG概念理解的深入程度与运用能力和将ESG纳入日常流程管理的决心。

(二)对开展定性与定量气候情景分析带来挑战

在战略方面,IFRS S2明确要求主体采用气候情景分析的方式评估并披露其战略和商业模式对气候相关变化、发展和不确定性有关的气候韧性(Climate Resilience)分析,即公司应对气候风险和把握气候机遇的能力。“情景”是在对如技术变革速度、价格等关键驱动力和关系的一系列连贯且内在一致的假设基础上,对未来可能出现的发展情况进行的合理描述;“情景分析”即在不确定条件下识别和评估未来事件潜在结果范围的过程。目前大部分企业还未使用过气候相关情景分析,且对开展气候情景分析的概念、流程与方法学还没有形成清晰认知和培养学习应用的能力。IFRS S2要求企业强制开展气候情景分析,并针对转型风险和物理风险分别披露相应的定性和定量信息,即使对于规模相对较小以及情况较为简单的企业,也需要在刚开始做情景分析时以定性描述性语言为主,而后逐步提升定量披露能力及内容。

(三)对将气候变化因素融入企业风险管理体系提出要求

在风险管理方面,IFRS S2要求公司披露气候相关机遇与风险识别、评估、排序与监控的整个流程,并说明公司将此流程融入到公司风险管理体系中的方式和过程。目前大部分企业还未培养建立起完善的测算气候风险对企业现金流影响的能力和机制,同时很多企业还没有搭建起内部的数字化风险管理系统。相关风险分析能力和数据管理能力的重要缺失将导致企业无法有效披露IFRS S2披露要求中的风险管理内容,可能导致信息披露的缺失和不透明性。为应对IFRS S2的要求,企业引入或搭建企业可持续相关风险数据库与管理系统,基于外部披露要求形成内部披露体系,将气候变化因素融入企业风险管理体系,提升企业自身可持续风险管理能力。

(四)对强制披露GHG范围3的测算带来挑战

在指标和目标方面,IFRS S2明确要求且详细说明了范围3的披露要求,制定了范围3的披露框架,并且特地说明资产管理、商业银行和保险行业等金融机构须披露范围3的额外披露要求,即融资排放(financed emissions)信息,对我国企业强制披露全链条GHG范围3的测算带来挑战。IFRS S2对于企业GHG的详细披露规定给企业管理层提出了高要求,需要企业管理层快速提升对于范围3披露概念的深入理解和实际统计应用能力,一方面对于企业管辖权内部碳排放管理与数据测算有细致的了解与把握,考虑数据和测算技术的即时更新性和选择代表性,同时要求企业提升其对于供应链上下游合作方碳排放的系统化数据储存、更新和管理与披露测算各方面能力。

相关链接

[1]《IFRS Foundation welcomes culmination of TCFD work and transfer of TCFD monitoring responsibilities to ISSB from 2024》https://www.ifrs.org/news-and-events/news/2023/07/foundation-welcomes-tcfd-responsibilities-from-2024/

[2]《IFRS Foundation publishes comparison of IFRS S2 with the TCFD Recommendations》https://www.ifrs.org/news-and-events/news/2023/07/ifrs-foundation-publishes-comparison-of-ifrs-s2-with-the-tcfd-recommendations/

[3]《Comparison - IFRS S2 Climate-related Disclosures with the TCFD Recommendations》

[4]Website of the Task Force on Climate-Related Financial Disclosures (TCFD)

作者:

李欣宇 437ccm必赢国际助理研究员

研究指导:

包婕 437ccm必赢国际ESG中心联合主任

施懿宸 437ccm必赢国际高级学术顾问、中财绿指首席经济学家